国投瑞银施成近3年亏60%行业垫底,净值最高回撤72%

作者 | 傅斯

炒股输赢有一定运气成分,但长期看,赚钱最多和亏损最多的都是凭实力。

据统计,国投瑞银基金公司的基金经理施成所管理的国投瑞银产业趋势混合(以A份额为例,下同),近3年最大回撤高达72.69%,净值从峰值跌剩近四分之一。

这个回撤幅度在所有管理超过3年的基金经理排名第二,仅次于信达澳亚曾国富的73.10%。

这位成长风格的基金经理,曾经依靠重仓锂电赛道实现一年翻倍收益,在业内打响名气。在锂电结构行情褪去之后,收益又从高位大幅回撤超72%。收益率经历了一番天堂地狱般的过山车走势。

2019年至今的这一轮牛熊周期,成长风格基金曾创下100%甚至200%的惊人收益,吸引投资者蜂拥而至。赛道股逐渐估值过高,交易拥挤,一旦风险管理不及时,在高位站岗,后面的回撤也同样巨大。

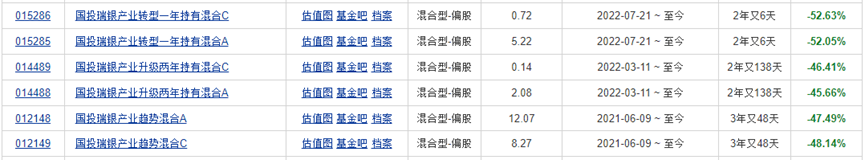

2021下半年到2022上半年,赛道股处于阶段估值高位,施成发行成立了3只基金,至今业绩平均亏损超过48%,且全部跑输同期业绩比较基准,排名也在行业垫底的位置。

高位重仓锂矿,近2年亏损63%

国投瑞银产业趋势在2021年6月成立,在9月三季度第一个季报期,该基金便快速完成了建仓,股票仓位达到93.82%,近乎满仓的状态。

施成一贯喜欢新能源股票,特别是上游企业。这次建仓依然重仓新能源概念股,买了锂矿的天齐锂业、永兴材料,有光伏原料的联泓新科、东方盛虹。

而这个时候,热钱蜂拥到新能源赛道,市场的巨大需求给新能源车、光伏企业带来高额的利润。企业又拿出了利润几十倍的资金扩产,设备成倍地更新,产能六十度爬坡。

产能过剩的种子在这个时候已经埋下,而相关概念股的股价估值却在近1年里达到峰值。

就像施成的爱股天齐锂业。这只锂矿龙头股在2021年8月股价达到133元,经过一轮起伏到2022年7月创下历史新高144元,而后开启一路回撤,利润创下历史新高103亿元。

而因为锂矿产能过剩,企业竞争加剧,价格过低,2024年上半年天齐锂业预计亏损48亿元~55亿元。股价随着业绩跌落,最新价格低于30元,仅剩峰值的五分之一。

而国投瑞银产业趋势的大部分筹码,都是在90元到133元区间买入的,遭受了巨大的净值亏损。

成立至今的12个季报期,天齐锂业和永兴材料都在国投瑞银产业趋势的十大重仓股名单。近3年对锂矿的重仓,换来的是行业最大之一的高回撤。

施成旗下其它基金,回撤的程度也相似

国投瑞银先进制造混合、国投瑞银新能源混合成立至今,两只基金的前十大重仓股长期有八到九只股票是重合的,基金业绩走势也相似。

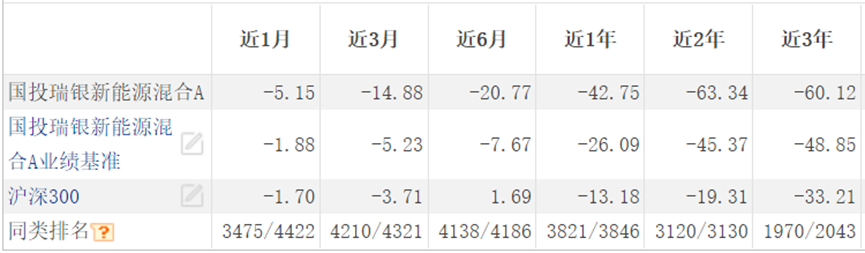

基金持仓相似,两只基金的收益率也非常接近,全部大幅跑输沪深300。

近2年国投瑞银新能源的收益为-63.34%,跑输同期业绩比较基准近18个点,排名倒数第十(3120/3130)。

国投瑞银产业趋势近2年的收益为-63.65%,跑输同期业绩比较基准超52个点,排名倒数第九(3121/3130)。

国投瑞银先进制造近2年的收益为-63.66%,跑输同期业绩比较基准超49个点,排名倒数第七(3123/3130)。

一荣俱荣,一损俱损。

国投瑞银新能源混合净值跟着赛道的风口净值大涨,在市场行情回落时亏损却领先同行,排名垫底,背后跟施成的选股择时关系密切。

施成旗下基金规模缩水4成,跌破百亿

施成在2020年--2021年期间曾因重仓新能源概念股而一战成名,管理规模也水涨船高,顶盛时期在管的五只基金总规模曾达到247.16亿元,跻身百亿明星基金经理行列。

其中大部分规模份额是在2021年年中买入的,这批资金都在高位被埋了。但是截至2024年二季度,施成在管6只基金,但是管理规模已经缩水只剩下95.34亿元亿元。

施成管理过的国投瑞银先进制造混合、国投瑞银新能源混合、国投瑞银进宝灵活配置这三只基金累计回报较好,都是从邓彬彬、伍智勇等基金经理手上接过来的。

这些跟施成曾共同管理并取得良好业绩的基金经理伍智勇、邓彬彬、徐栋都已跳槽去了其它基金公司。国投瑞银流失了诸多权益管理人才。

而后在施成的管理之下,这三只基金净值有过短期的上涨,在21年年底之后却开启长期回撤,甚至出现72%这样行业最大之一的巨幅回撤。

近3年,施成又独立发行了国投瑞银产业趋势混合、国投瑞银产业升级两年持有混合A、国投瑞银产业转型一年持有混合等3只新基金,有一只跟汤龑共同发行的基金已卸任目前3只新基金都是亏损的状态。

这些由自己主导发行的新作,本应是施成证明自己的好机会,却依然无法给投资者带来收益。对于基金经理施成也是一个亟需解决的问题。